こんにちは、T-アレックスです。

このブログでは、社会人が働きながら税理士試験に合格するための情報をお伝えします。

今回は相続税の学習のポイントについてのお話です。

1. 試験の概要

(1) 問題構成

相続税は、大問二問で第一問が理論で2問、第二問が計算、配点は第一問の問1と問2で合計50点(内訳は非公開)、第二問50点と毎年決まった問題構成となっています。

(2) 第一問(理論)

第一問は理論で2問に分かれています。69回(2019年)までは、べた書きと簡単な事例問題が主に出題されていました。70回(2020年)、71回(2021年)は2問とも事例問題で、自分で場合分けをして解答する法人税でよく見られる形式の問題も出題され、難易度が上っており注意が必要です。

(3) 第二問(計算)

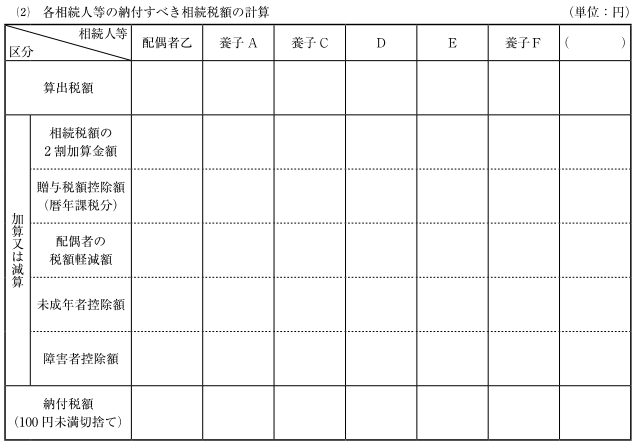

事例に即して各相続人等の納付すべき相続税額を解答する問題が毎年出題されます。

2. 難易度

(1) 学習量の比較

法人税、消費税と同様に予備校の標準学習時間と理論の題数で比較してみます。

予備校の標準学習時間と比較すると以下の通りとなっています。

簿記論・財務諸表論:450時間

相続税:450時間

消費税:350時間

理論の題数で比較すると以下の通りです。年や予備校によって題数が変わりますのでおおよその目安です。理論の題数の方が科目ごとのボリュームが分かり易いと思います。

法人税:125題

相続税:65題

消費税:40題

相続税の勉強量は法人税・所得税の7-8割程度ではないかと思います。

(2) 合格率

合格率は11-13%程度で同レベルですが、第64回(2014年)以降の8年間で最も合格率が高かった年が第64回(2014年)の13.4%となっています。合格率が高くなるボーナス年がない印象です。

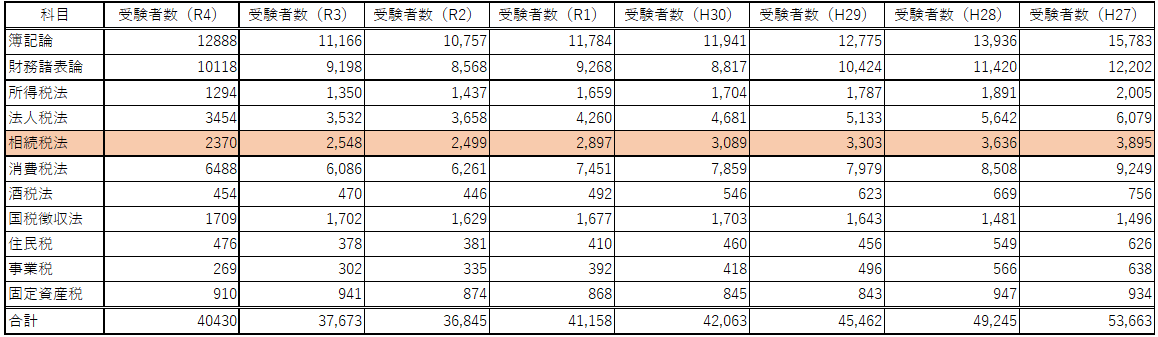

(3) 受験者数と受験者のレベル

相続税は、会計科目、消費税、法人税に次いで受験者数が多く、所得税より受験者数が多い科目となっています。

相続税は、法人税・所得税を合格後に受験する受験生が多く、また、最終科目としている受験生も多いため、受験生のレベルは高いです。私は、税理士試験の科目の中で最も受験生のレベルが高いのではないかと思います。

(4) 合格の可能性

相続税は額種範囲が広く内容も複雑であるため、合格レベルに達するまでに相応の時間を要します。成績上位者から順当に合格する科目とは思いますが、受験生のレベルが高く、試験合格の可能性だけを考えるのであれば、相続税を選択しない方が良いのではないかと思います。

3. 合格への戦略

(1) 理論問題の傾向と学習方法

① 理論の傾向

理論問題については、事例問題でもべた書で解答できる箇所も多いです。

計算に関連する理論も出題されますが、要件や手続などの記載も求められ、必ずしも計算と結び付けて暗記できるものばかりではありません。また、計算とはそれほど関連しない個別理論も出題されます。

相続税は改正が多い税法といえ、改正論点が出題される可能性が高いです。

② 学習方法

本番の試験は計算も含め解答量が多く時間が足りなくなりますので、A、B及び改正論点はペンが止まらないレベルで暗記する必要があります。

計算とあまり関連しない手続関連や個別理論の暗記も必要となります。

相続税は受験生のレベルも高いですので、理論暗記の精度も高いレベルが求められると私は思います。

(2) 計算問題の傾向と学習方法

① 分量が多い

相続税の計算問題は分量が多く合格者でも解答しきれません。予備校による標準的な解答時間では75分程度ですが、各相続人の課税価格と相続税額は全てを集計して記載しようとすると最低10分はかかり解答欄を全て埋めるのは困難です。本番の計算問題を全て埋めようとすると90分はかかるのではないかと私は思います。

② 法定相続人の判定

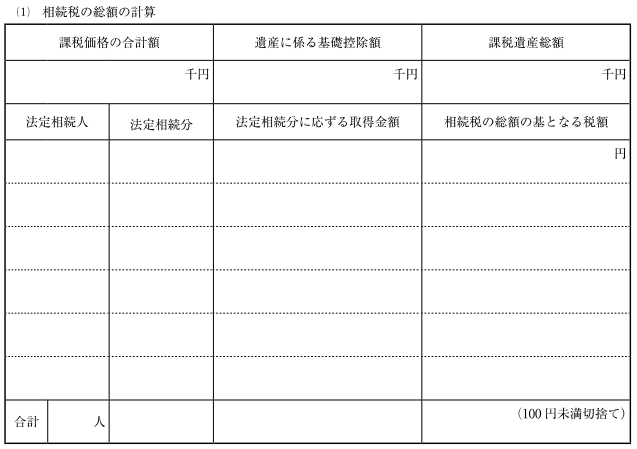

相続税の計算問題では最初に法定相続人の判定を行います。

法定相続分や基礎控除額には確実に配点があると思われます。相続人の判定は生命保険金など複数の箇所に関連しており合否に大きな影響があります。養子が存在していたりして親族関係が複雑な問題の場合、法定相続人の判定を慎重に行わなければなりませんが、長くても5分で正解を出さなければ他の問題を解く時間がなくなってしまいます。

③ 宅地

宅地は計算パターンが多いです。小規模宅地等の特例も毎年出題され解答量も多くなります。

④ 取引相場のない株式

宅地同様、取引相場のない株式も計算パターンも解答量も多く難しいです。

最初の特定の評価会社の判定を間違えると全く得点することができず、最初の判定を慎重に行う必要があります。とはいえ、全体の分量が多いためそれほど時間を掛けることができません。

一般の評価会社の計算パターンも複雑で、問題によっては資料の読み取りに時間がかかり場合もあります。

⑤ 戦略

最初に解くことになる法定相続人の判定を、時間を掛けずに正解しなければなりません。上場株式や生命保険金、退職金、債務控除、税額控除など解答量の少ない問題は確実に得点しなければなりません。その上で、宅地や取引相場のない株式等でどれだけ得点を積み上げていくかが合格へのカギとなります。

課税価格と税額の集計をどの程度解答すれ良いかは私には分かりません。理論の時間を考慮すると全ての解答欄を埋める時間はないと思います。

⑥ 学習方法

総合問題も個々の論点の積み上げですので、合格レベルに達するには個々の論点を正確かつ迅速に解答できるよう問題演習を繰り返す必要があります。

簿記論、法人税、消費税の計算問題対策では、直前期からは総合問題の答練と解き直しで十分と思いますが、相続税では直前期においても答練の解き直しのほか、個別問題の問題集・トレーンニングも解き直し、解答パターンを体に染み込ませる必要あると思います。

(3) 問題量と時間配分

上記のとおり、相続税の問題量は多いです。理論も全て解答しようとすると解答量が多くなりますし、計算も分量が多いです。

理論45分、計算75分が標準的と言われていますが、理論・計算ともに時間が厳しいです。

理論についてはべた書きで対応できる問題は時間を掛けずに解答する必要があります。計算への時間配分を考えて書きすぎないようにしなければなりません。

答練で時間配分の訓練をすることがとても大切です。

相続税は、内容が難しく分量も多いです。受験生のレベルも高いですが、やりがいのある科目だと思いますので、頑張りましょう。

今回はここまでとなります。

よろしくお願いします。